子の借金「奨学金」、親の借金「教育ローン」 どっちを選ぶ? 知っておくべき違いと注意点まとめ

- 教育費

大学入学~卒業までにかかる費用は高額です。

「大学の費用、まとめて用意するのが厳しそう……」と思っている保護者のかたもいらっしゃるでしょう。そんな時に対応策として挙がるのが「奨学金」や「教育ローン」の利用です。

奨学金は、「日本学生支援機構(JASSO)」(以下JASSOの奨学金)や自治体、学校や企業が主体となって実施しているものなど、さまざまな種類があります。

一方教育ローンは、「日本政策金融公庫」が提供している教育ローン(以下国の教育ローン)のほか、銀行や信用金庫など民間の金融機関が提供している教育ローンがあります。

今回は、JASSOの奨学金と国の教育ローンに絞って、特徴や選び方、注意点などをご紹介します。

奨学金と教育ローンの利用状況をデータで見てみよう

はじめに、JASSOの奨学金と国の教育ローンは、どれだけの人が利用しているのかを見てみましょう。JASSOの資料「奨学金事業への理解を深めていただくために」によると、学生全体のうち、令和4年度にJASSOの奨学金を利用(給付または貸与)した学生は概ね3人に1人(32.6%)でした。

他方、国の教育ローンは、日本政策金融公庫の公式サイトによると令和4年度の利用件数は約9万件。令和4年度の大学、短期大学、大学院、専門学校などの高等教育機関の学生は約365万人なので、国の教育ローンの利用率は約2.5%と算出できます。

JASSOの奨学金と国の教育ローンを詳しく見てみよう

子が借りるお金「JASSOの奨学金」

まずは、JASSOの奨学金とはどのような奨学金なのかを見てみましょう。

JASSOの貸与奨学金は、子どもが借りるお金です。

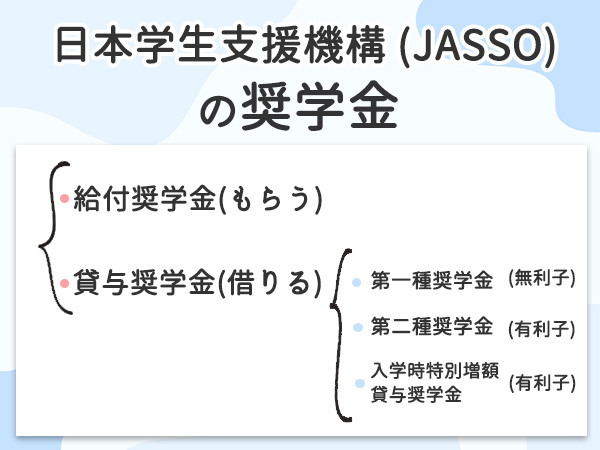

JASSOの奨学金には、「給付奨学金(もらえるタイプ)」と「貸与奨学金(借りるタイプ)」の2種類があります。

【給付奨学金(もらえるタイプ)】

給付型は原則として返す必要がない奨学金です。給付型の利用には、学ぶ意欲または一定以上の学力があることや、住民税非課税世帯やそれに準ずる世帯などの要件を満たす必要があります。給付型の該当者は、併せて大学の授業料と入学金の減免(免除または減額)も受けることが可能です。

給付型の申し込みには「予約採用」と「在学採用」の2種類があります。予約採用は高校3年生の春頃、在学中の学校で行い、在学採用は進学後の春か秋頃に、進学した学校での申し込みが必要です。

なお、給付型の奨学金が利用できるかどうかは、JASSOが提供する「進学資金シミュレーター」というWebサイト(※)で大まかに把握することができます。利用を検討しているかたは、JASSOのホームページから確認してみましょう。

※進学資金シミュレーター

https://www.jasso.go.jp/shogakukin/oyakudachi/shogakukin-simulator.html

【貸与奨学金(借りるタイプ)】

貸与奨学金は、学生本人が借りて、学校を卒業後に学生本人が返していく奨学金です。貸与型には……

・返す際に利息が付かない「第一種奨学金」

・利息が付く「第二種奨学金」

・入学月に支給される奨学金の月額に、一時金として増額して貸与される有利子の「入学時特別増額貸与奨学金」

の3種類があります。

貸与型は、給付型に比べると家計基準などが緩やかで利用しやすくなっています。しかし、学生本人が将来返還する必要があるため、奨学金を検討する場合は、まず返す必要のない給付型を、その後貸与型(無利息)、貸与型(有利息)の順で考えていくとよいでしょう。

▼JASSOの奨学金について詳しく知りたいかたはこちら

「【2024年度】日本学生支援機構(JASSO)の奨学金制度とは?最新情報も」

学生の保護者が利用する「国の教育ローン」

国の教育ローンは、親などの保護者のかたが借りて、返していくものです。返済は、早ければ借り入れた翌月から行われます。金利は固定金利となり、2024年7月時点の金利は2.40%(ひとり親家庭などは2.00%)。

返済期間は18年以内で設定することが可能です。なお、国の教育ローンはJASSOの奨学金と併せて利用でき、日本政策金融公庫のホームページには、実際に国の教育ローンを利用している人のうち、49%の人が奨学金と併用していると記されています。

以下にJASSOの貸与奨学金と国の教育ローンにおける主な違いをまとめてみましたので、参考にしてみてください。

奨学金と教育ローンのどちらを選ぶのか、また併用するのか迷うときもあるでしょう。ご家庭の事情や考えもあるため、一概にはいえませんが……

・給付奨学金の対象になるなら給付奨学金

・入学前にまとまった金額が必要なら教育ローン

・子どもと保護者の負担のバランスをとりたいなら併用

など、奨学金と教育ローンの違いを見極め、ご家庭の状況や考えに合わせた方法をとるのがおすすめです。

※JASSO(https://www.jasso.go.jp/index.html)

日本政策金融公庫(https://www.jfc.go.jp/n/finance/search/ippan.html)

の公式サイトを基に作成

※利率は2024年7月末日時点で最新のもの

奨学金と教育ローンを利用する際の注意点

では、奨学金と教育ローンを利用する際は、どのような点に気を付けたらよいのでしょうか?

前述の通り、貸与型奨学金は、学生本人が借金を背負うことになるため、利用の際は返し方などを含めて子どもとよく話し合い、子ども本人が納得したうえで申し込む必要があります。

また、奨学金を利用するとなった場合にぜひ心がけてもらいたいのは、奨学金の申し込み手続きは、保護者のかただけではなく、お子さまも巻き込んで行うことです。

保護者のかただけで手続きをしてしまうと、お子さま本人が「借金をする」という意識が薄れてしまうことがあり、結果として社会人になってから返還する意識も低くなる可能性があるからです。自覚を持ってもらうためにも、手続きは保護者のかたとお子さまで行うのがおすすめです。

一方、教育ローンを利用する際に注意すべきポイントは、住宅ローンや老後資金との兼ね合いです。教育費がかかっているご家庭では、同時に住宅ローンを抱えているケースもあり、その時期に無理な教育ローンを組むと、親自身の老後資金にも影響を及ぼしてしまうかもしれません。

状況によっては、教育ローンだけではなく、奨学金との併用も考えるとよいでしょう。教育ローン破産を防ぐためにも、無理のない返済プランを立てることが何より重要です。

まとめ & 実践 TIPS

JASSOの奨学金や国の教育ローンを利用する際は、制度の概要や商品の特性などをよく確認してから申し込むことが大切です。

特に貸与型奨学金を利用するのであれば、お子さまとともに理解する必要があります。大学などの高等教育機関では大きな教育費がかかることを念頭に置き、まずはコツコツ貯蓄を行いましょう。それでも足りない場合は、JASSOの奨学金や国の教育ローンの利用を検討してみてください。

- 教育費